티스토리 뷰

목차

부동산 가격 상승과 세금 제도 변화로 인해 '증여'는 재산 승계의 중요한 수단이 되었습니다. 하지만 부동산 증여는 단순히 명의를 이전하는 것뿐만 아니라, 증여세라는 상당한 세금 문제를 동반합니다. 정확한 세금 계획을 위해서는 '부동산 증여세 계산방법'을 숙지하는 것이 필수입니다.

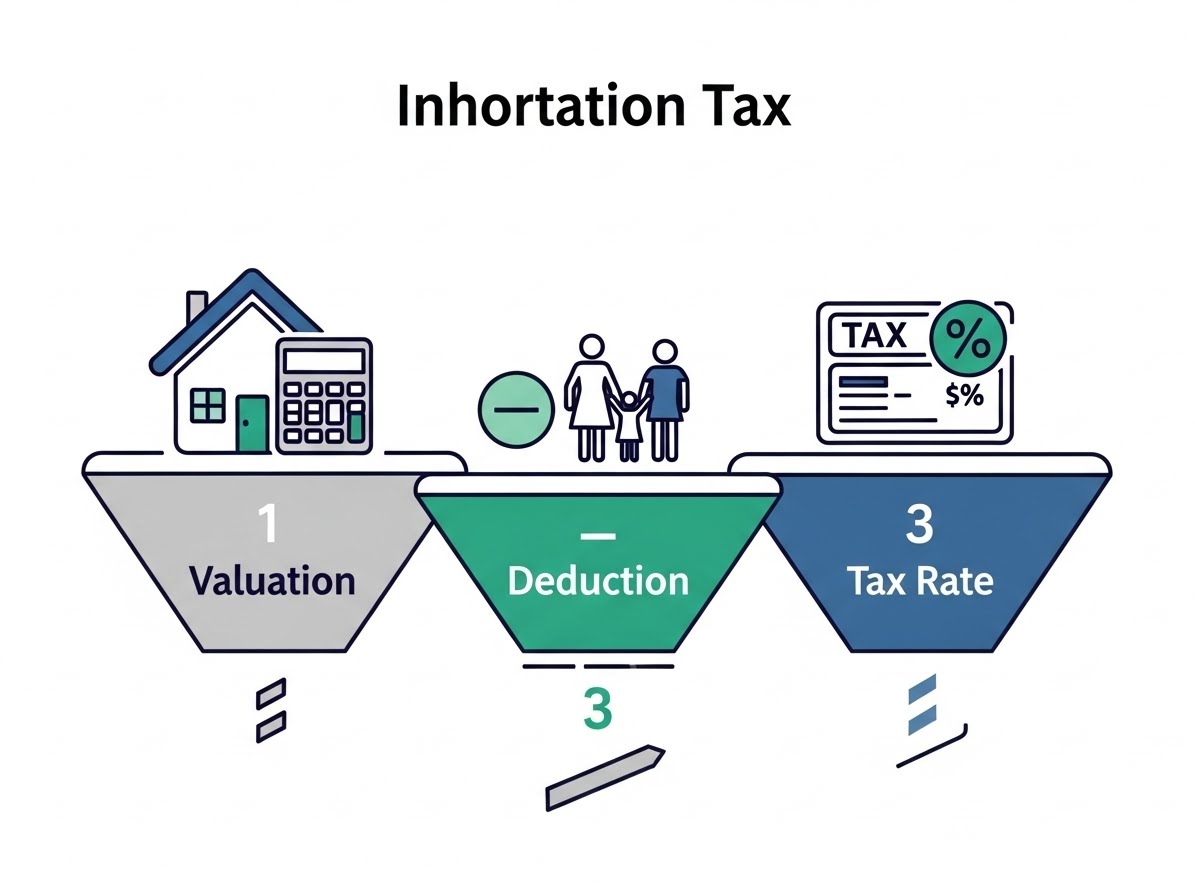

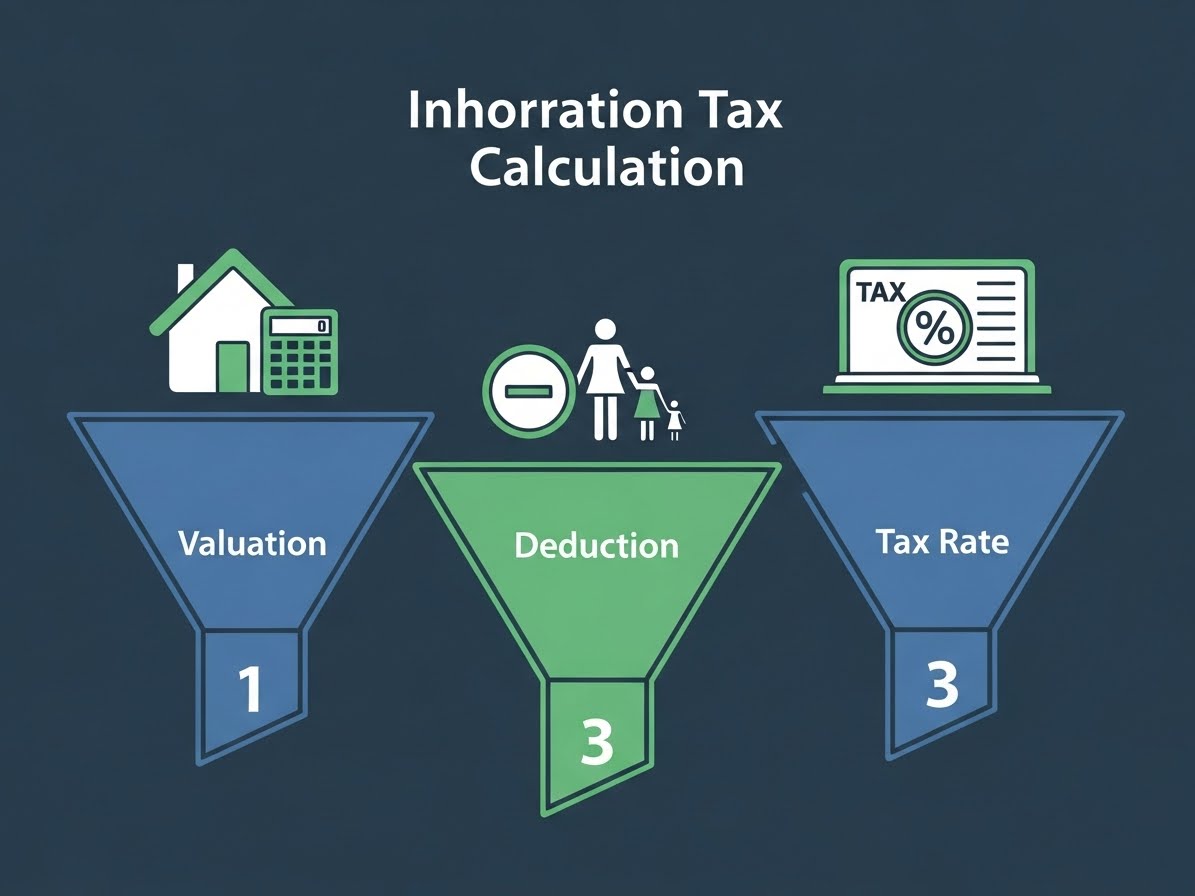

지금부터 부동산 증여 시 세금 계산의 핵심인 '재산 가액 평가'부터 '증여재산공제', 그리고 '누진세율 적용'까지 단계별로 자세히 알아보겠습니다.

1단계: 증여재산가액 평가 (부동산 시가 기준)

증여세는 '증여일 현재'의 재산 가액을 기준으로 계산합니다. 특히 부동산은 그 가액 평가가 증여세액을 결정하는 가장 중요한 요소입니다.

- 원칙: 증여일 현재의 '시가'

부동산 증여세는 증여일 전후 6개월 이내의 매매사례가액, 감정가액 등 객관적인 교환가치를 지닌 시가를 기준으로 평가하는 것이 원칙입니다. - 시가 산정이 어려울 경우:

만약 시가를 확인하기 어렵다면 보충적 평가 방법인 기준시가(개별공시지가, 개별주택가격 등)를 적용할 수 있으나, 일반적으로 기준시가는 시가보다 낮게 평가되어 나중에 세무서로부터 시가에 따른 추가 과세 고지를 받을 수 있습니다.

2단계: 증여재산공제 한도 적용

증여세 계산 시, 증여받는 사람(수증자)과 증여하는 사람(증여자)의 관계에 따라 일정 금액을 증여재산가액에서 공제해 줍니다. 이 공제 한도 내에서는 증여세가 발생하지 않습니다.

중요한 점은 '10년간의 합산 금액'을 기준으로 공제된다는 것입니다.

| 수증자 (증여받는 사람) | 공제 한도액 (10년간 합산) | 관계 |

| 배우자 | '6억 원' | 혼인 관계에 있는 배우자 |

| 직계존속 (성년 자녀) | '5천만 원' | 부모, 조부모 등 직계존속으로부터 증여받은 경우 |

| 직계비속 (미성년 자녀) | '2천만 원' | 미성년 자녀가 증여받은 경우 |

| 기타 친족 | '1천만 원' | 6촌 이내 혈족, 4촌 이내 인척 등 |

🔍 10년 합산 주의: 만약 5년 전 부모에게 2천만 원을 증여받았다면, 이번 증여에서는 5천만 원 - 2천만 원 = 3천만 원만 공제받을 수 있습니다.

3단계: 증여세율 적용 및 최종 세액 산출

증여재산가액에서 증여재산공제액을 뺀 금액이 '증여세 과세표준'이 됩니다. 이 과세표준에 따라 누진세율을 적용하여 증여세를 계산합니다.

| 과세표준 (공제 후 금액) | 세율 | 누진공제액 |

| 1억 원 이하 | 10% | 0 원 |

| 1억 원 초과 ~ 5억 원 이하 | 20% | 1천만 원 |

| 5억 원 초과 ~ 10억 원 이하 | 30% | 6천만 원 |

| 10억 원 초과 ~ 30억 원 이하 | 40% | 1억 6천만 원 |

| 30억 원 초과 | 50% | 4억 6천만 원 |

[예시] 과세표준이 7억 원인 경우:

(7억 원 × 30%) - 6천만 원 = 1억 5천만 원

증여일이 속하는 달의 말일부터 3개월 이내에 증여세를 자진 신고할 경우, 산출된 세액의 3%를 공제받을 수 있습니다. 증여세 신고 기한을 준수하는 것은 절세의 기본입니다.

부동산 증여세 계산 3단계 요약

자주 묻는 질문 (FAQ)

'부동산 증여세 계산방법'을 정확히 이해하는 것은 성공적인 자산 이전의 첫걸음입니다.

특히 부동산의 시가 평가와 10년 합산 공제 규정은 세금 폭탄을 막는 핵심 열쇠이므로, 증여를 계획하기 전 반드시 전문가와 상담하여 가장 유리한 증여 시점과 방법을 설계하시길 바랍니다.

계획적인 증여를 통해 미래를 더욱 탄탄하게 준비하세요!